115年遺產及贈與稅法修法草案,3大重點!

財政部今(22)日最新預告修法,針對《遺產及贈與稅法》中「擬制遺產」課稅邏輯做出重大調整,

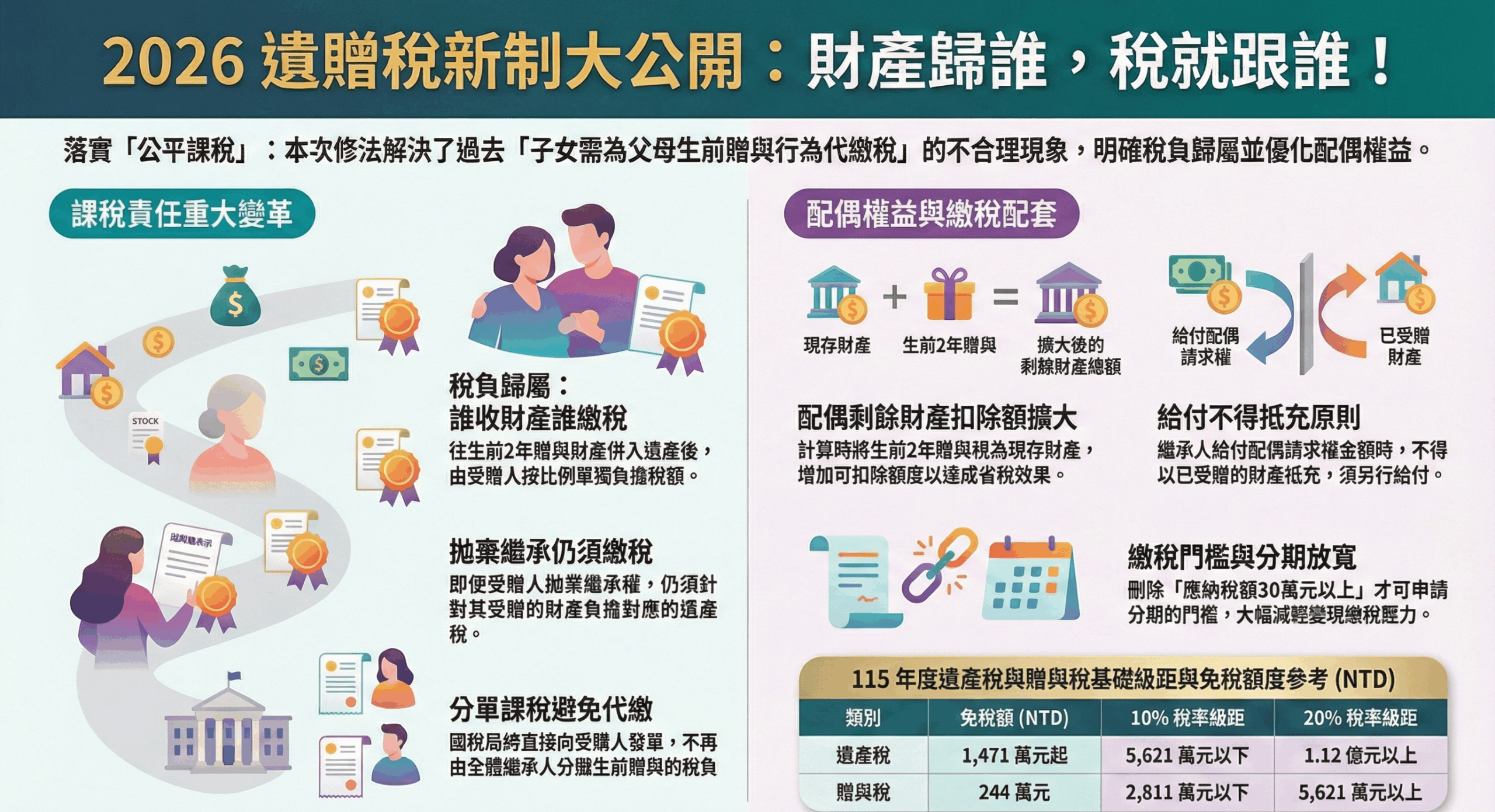

115年度遺產及贈與稅法的修法核心精神在於落實「財產歸誰,稅就跟誰」的公平原則。

以下為您說明幾項修法重點:

目錄

一、 納稅義務與課稅邏輯的重大變革

- 擬制遺產稅負由受贈人單獨負擔:過去被繼承人死亡前兩年內的贈與(擬制遺產)所產生的稅額是由全體繼承人共同負擔。修法後,稽徵機關將按受贈財產占遺產總額的比例計算稅額,直接以受贈人為納稅義務人發單課徵,不再由子女替長輩的贈與行為繳稅。

- 拋棄繼承仍須負擔稅責: 即便受贈人選擇拋棄繼承,只要曾受贈過「死亡前兩年內的贈與財產」,仍須負擔相對應的遺產稅負,補足了過去透過拋棄繼承規避稅負的漏洞。

- 納稅義務人重定義: 刪除「遺囑執行人」為首要納稅義務人的規定,明確改為「繼承人及受遺贈人」。

相關文章

二、 配偶剩餘財產差額分配請求權之優化

- 計算時「加回去」: 在計算配偶可主張的剩餘財產差額分配請求權扣除額時,死亡前兩年贈與配偶的財產將「視為被繼承人的現存財產」,這會增加可扣除額度,對生存配偶更有利,能達到減稅效果。

- 給付時「不得充抵」: 繼承人在實際給付配偶請求的金額時,不能用原本已經贈與給配偶的那筆財產來抵充,必須從其他遺產中撥付,以保障配偶應有的貢獻評價。

三、 程序放寬與申報新規定

- 取消分期繳稅門檻: 為了減輕受贈人因繼承非現金資產(如不動產、股票)而面臨的繳稅壓力,取消了原本「稅額須在30萬元以上」才能申請分期繳納的門檻。

- 新增補申報期間: 針對經法院判決確定的財產案件,給予六個月的補申報期間,以保障納稅人權益。

四、 115年度稅務級距與免稅額度

免稅額規定:

遺產稅一般免稅額:1,333萬元。(115年預計調升至 1,471 萬元)

贈與稅每人每年免稅額:244萬元。

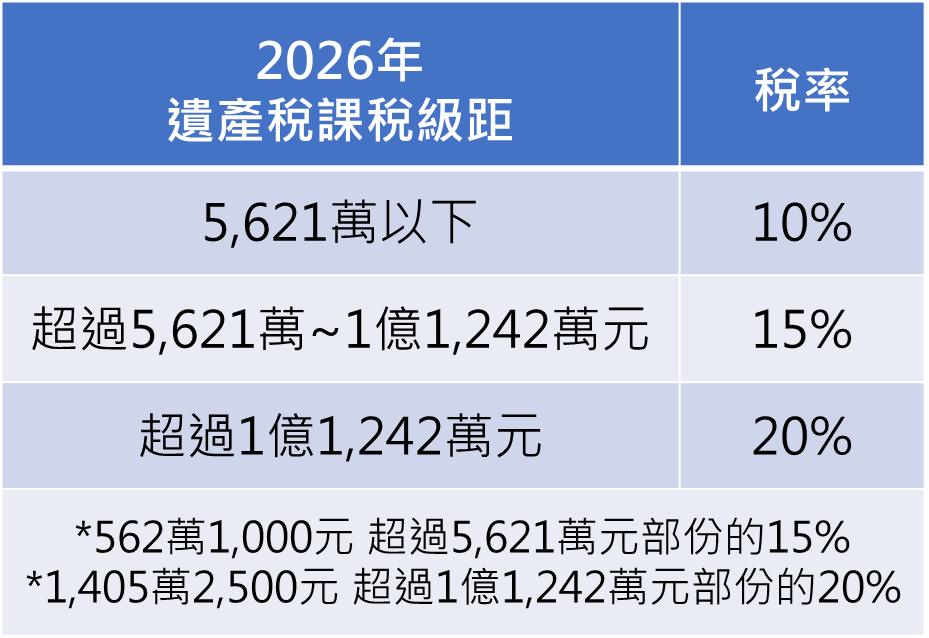

遺產稅率對照表:

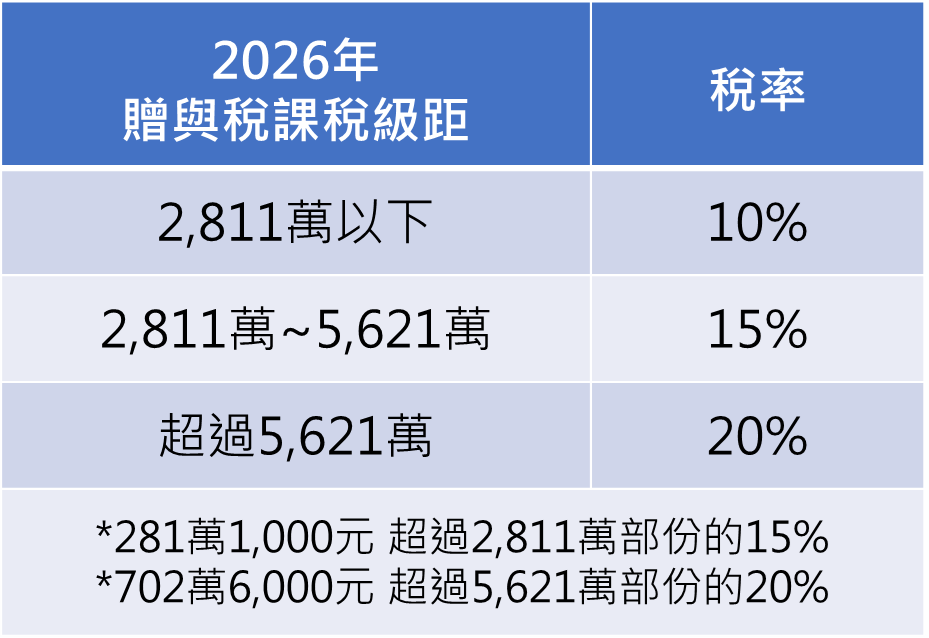

贈與稅率對照表:

相關文章

五、115年遺贈稅法修法QA

Q1:這次修法最大的核心變革是什麼?

答: 核心在於「財產歸誰,稅就跟誰」。過去「擬制遺產」(被繼承人死亡前兩年內的贈與)所產生的遺產稅,是由全體繼承人共同負擔。

修法後,這部分稅額將改由「受贈人」單獨負擔,稽徵機關會按受贈財產占遺產總額的比例計算稅額,直接向受贈人發單課徵。

Q2:什麼是「擬制遺產」?為什麼要併入遺產計稅?

答: 擬制遺產是指被繼承人死亡前兩年內,贈與給配偶、各順序繼承人(如子女)及其配偶(如媳婦、女婿)的財產。

法律如此設計是為了防止納稅義務人透過臨終前的贈與行為,惡意規避遺產稅。

Q3:如果我選擇「拋棄繼承」,是不是就不用繳這筆稅了?

答: 錯誤。

這是本次修法的重點之一,旨在補足課稅漏洞。即便受贈人拋棄繼承,只要曾受贈過死亡前兩年內的財產,仍須就該筆財產負擔相對應的遺產稅責任。這能避免如過去發生的「受贈人拿走財產並拋棄繼承,卻由未受贈的繼承人背負巨額稅債」的不公平現象。

Q4:配偶的「剩餘財產差額分配請求權」在修法後有什麼變化?

答: 修法採取「計算加回去、給付分開算」的原則,

對生存配偶更為公平:

- 計算時「視為現存財產」: 計算差額分配請求權時,死亡前兩年贈與配偶的財產會「視為被繼承人的現存財產」,這會增加可扣除額,進而達到減稅效果。

- 給付時「不得充抵」: 其他繼承人在實際給付配偶請求的金額時,不能用原本已經贈與給配偶的那筆財產來抵銷,必須從其他遺產中撥付。

Q5:如果受贈的是房子或股票,沒現金繳稅怎麼辦?

答: 考慮到受贈人可能面臨現金不足的財務壓力,修法放寬了分期繳納的規定:

- 取消分期門檻: 刪除了原本「應納稅額須在30萬元以上」才能申請分期繳納的限制,讓納稅人更有彈性地規劃資金。

- 建議: 專家建議生前贈與時應評估受贈人的負稅能力,或透過保險等工具準備稅源。

Q6:這次修法何時生效?之前的案件適用嗎?

答: 修法預計於近期通過公告實施。

然而,基於憲法法庭判決精神,自2024年10月28日(判決公布日)後發生且尚未結案的案件,若符合特定情形(如受贈人拋棄繼承),可優先適用新法「向受贈人單獨發單」的規定。

Q7:納稅義務人的定義有改變嗎?

答: 有。

修法後刪除了「遺囑執行人」作為首要納稅義務人的規定,明確改為「繼承人及受遺贈人」。此外,若發生經法院判決確定的財產案件,新法也給予六個月的補申報期間,以保障權益。

會計師建議

- 稅源規劃重要性: 由於未來受贈人可能獨自面臨高額稅負,特別是受贈不動產或股份等非現金資產時,生前應評估受贈人是否有足夠現金繳稅,避免面臨變現困難。

- 家族溝通透明化: 修法後稅負歸屬更清晰,家族成員應在財富傳承過程中更早進行溝通與細緻規劃,利用遺囑、信託、保險及閉鎖性公司等工具輔助。

相關文章

遺產被凍結領不出來、拿什麼繳稅?專家揭祕「免自備現金」流程

不少民眾以為,家人過世後要繳遺產稅,一定得先自行籌出一大筆現金,否則就得四處借錢、甚至急著變賣資產。

財政部臺北國稅局表示,這其實是常見誤會,依現行規定,繼承人可申請直接以被繼承人遺產中的存款繳納遺產稅,不必先自掏腰包。

國稅局指出,稅捐原則上以現金繳納,因此若選擇以遺產繳稅,會優先以遺產中的存款辦理。

不過,由於遺產屬於全體繼承人公同共有,實務上常卡在「意見不一致」。為兼顧繼承人權益與稅款順利徵起,只要符合「多數決」門檻,即使未取得全體繼承人一致同意,仍可向國稅局申請。

依規定,只要符合以下其中一項條件即可:

一、繼承人人數過半,且其應繼分合計也過半;

二、繼承人應繼分合計超過三分之二。符合條件後,國稅局會核發「遺產稅同意移轉證明書」,讓繼承人得以持證至銀行,直接從遺產存款中繳納稅款。

舉例說明,被繼承人甲君過世後,繼承人包含子女A、B,以及已歿子女C的代位繼承人D、E,共4人,應納遺產稅300萬元,遺產中存款500萬元。起初僅A、B兩人提出申請,雖其應繼分合計達三分之二,但因人數未過半,尚未符合規定;後續再取得人在國外工作的代位繼承人D同意後,才同時符合人數與應繼分的多數門檻,國稅局因此核發同意移轉證明書,讓遺產稅得以直接由存款扣繳。

國稅局提醒,繼承人取得同意移轉證明書後,仍須在繳納期限內儘速至存款機構完成繳稅手續,避免因逾期而影響自身權益,甚至產生額外負擔。

115.02.06 自由時報